Como aumentar o nível da sua conta gov.br

Descubra como aumentar o nível da sua conta gov.br com nosso passo a passo. Aprenda dicas para acessar mais serviços e garantir a segurança da sua conta.

Você sabia que sua conta gov.br pode ser a chave mestra para desbloquear uma série de serviços públicos essenciais?

Neste artigo, vamos desvendar o processo de como aumentar o nível da sua conta gov.br, garantindo assim acesso a um universo ainda maior de possibilidades.

Fique conosco e descubra como esse simples passo pode revolucionar a forma como você interage com os serviços públicos digitais.

Preparado para essa jornada? Vamos lá!

Entendendo os níveis da conta gov.br

A conta gov.br é uma ferramenta valiosa para empreendedores e cidadãos que buscam agilizar o acesso a serviços públicos. Mas, você sabia que essa conta possui diferentes níveis de segurança e acesso?

Vamos entender o que são esses níveis e por que é importante considerar.

Nível bronze:

Este é o inicial, obtido automaticamente ao criar sua conta gov.br. Ele permite o acesso a serviços básicos, como agendamentos no INSS e consulta ao Cadastro Nacional de Informações Sociais (CNIS).

Embora útil, as funcionalidades aqui são limitadas.

Nível prata:

Ao subir para o prata, você desbloqueia uma gama maior de serviços. Isso inclui a possibilidade de realizar consultas mais detalhadas e acessar informações mais sensíveis.

Para alcançar esse nível, é necessário validar suas informações pessoais por meio de métodos seguros, como a utilização do internet banking ou a validação do título de eleitor.

Nível ouro:

É o mais alto, Ouro, oferece acesso irrestrito a todos os serviços disponíveis na plataforma, incluindo aqueles que requerem um alto grau de confiabilidade.

Para chegar nele, é preciso ter um certificado digital, que comprova sua identidade de forma inequívoca.

Mas por que se preocupar em aumentar o nível da sua conta? A resposta é simples: quanto mais alto, maior o acesso a serviços que podem facilitar a gestão do seu negócio e a sua vida pessoal.

Além disso, a elevação do nível da conta aumenta a segurança das suas transações, protegendo suas informações sensíveis.

Entender os níveis da conta gov.br é crucial para aproveitar ao máximo as facilidades que a plataforma oferece.

Se você é empreendedor ou simplesmente deseja acessar serviços públicos com mais eficiência, considere elevar e desfrutar de uma experiência digital mais completa e segura.

Passo a passo para elevar o nível da sua conta gov.br

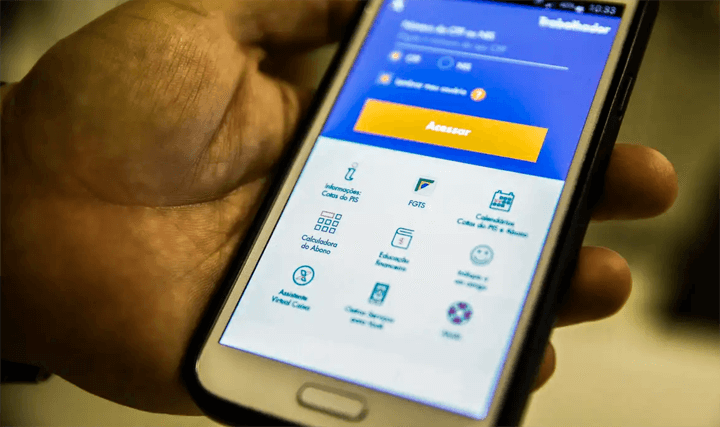

Foto: Marcelo Camargo/Agência Brasil

Aprimorar o nível da sua conta gov.br é um passo importante para acessar uma série de serviços públicos com maior segurança e facilidade.

Veja como você pode aumentar o nível da sua conta seguindo estes passos:

1. Acesse sua conta gov.br: Inicie o processo fazendo login na sua conta através do site ou aplicativo gov.br.

2. Confira seu nível atual: Ao entrar, o sistema mostrará qual é o nível atual da sua conta.

3. Opção para elevar o nível: Procure no menu a opção “Privacidade/Selos de Confiabilidade” ou “Aumentar nível”, dependendo da versão da plataforma que você estiver utilizando.

4. Selecione o método de validação: Existem diversas formas de aumentá-lo. Entre as opções disponíveis, estão:

– Reconhecimento facial: Caso sua biometria facial esteja cadastrada em alguma base de dados, você pode utilizar o reconhecimento facial para aumentar o nível da sua conta. Essa opção estará disponível somente se sua biometria já estiver registrada.

– Validação bancária: Se você é cliente de um banco credenciado, pode utilizar a validação bancária para alcançar o nível Prata. Esse método proporciona acesso a uma ampla gama de serviços públicos digitais.

– Carteira de Identidade Nacional (CIN): Se você já possui a nova CIN, é possível elevar o nível da sua conta gov.br por meio da leitura do QR Code presente nesse documento.

8. Execute as instruções: Depois de escolher o método de validação, siga as instruções específicas para finalizar o processo de elevação do nível.

Para tornar o processo ainda mais claro, preparamos um vídeo tutorial que mostra como aumentar o nível forma prática.

Confira o vídeo logo abaixo e garanta acesso a uma variedade ainda maior de serviços digitais do governo, com a segurança reforçada:

Dicas importantes

Neste tópico, vamos explorar algumas dicas importantes que vão além da segurança da conta e do processo de validação.

Essas orientações visam ajudá-lo a aproveitar ao máximo os recursos disponíveis na plataforma gov.br, garantindo uma experiência digital mais completa e eficiente.

Mantenha seus dados atualizados

Manter seus dados atualizados é essencial para uma experiência segura e eficiente na conta gov.br. Dados corretos e precisos facilitam o processo de validação.

Além disso, informações atualizadas garantem que você tenha acesso contínuo a todos os serviços disponíveis.

Atualizar seus dados também reforça a segurança da sua conta contra possíveis fraudes e usos indevidos.

É importante manter seus dados de contato, como e-mail e telefone, atualizados para receber notificações importantes relacionadas à sua conta e aos serviços do governo.

Portanto, reserve um momento para revisar e atualizar suas informações pessoais regularmente na plataforma gov.br.

Proteja sua conta

Garantir a segurança da sua conta gov.br é essencial para proteger seus dados pessoais e acessar os serviços públicos digitais com segurança.

Uma medida importante é criar uma senha forte e única, que combine letras maiúsculas e minúsculas, números e símbolos, evitando combinações previsíveis.

Outra dica valiosa é ativar a verificação em duas etapas, que adiciona uma camada extra de segurança ao exigir um código de segurança além da sua senha para acessar a conta.

Esse código geralmente é enviado para o seu celular ou gerado por um aplicativo de autenticação.

Manter o software do seu dispositivo atualizado é crucial, pois as atualizações frequentemente incluem correções de segurança que protegem contra vulnerabilidades recém-descobertas.

Além disso, esteja atento a tentativas de phishing, que são golpes em que criminosos tentam enganá-lo para obter suas informações de login.

Nunca forneça sua senha ou outros dados sensíveis por e-mail ou mensagens não solicitadas, e sempre acesse a conta gov.br diretamente pelo site oficial.

Por fim, monitore regularmente sua conta gov.br para detectar qualquer atividade suspeita. Se perceber algo estranho, altere sua senha imediatamente e entre em contato com o suporte.

Explore os serviços disponíveis

Essa expansão de acesso é especialmente notável quando você eleva sua conta para os níveis Prata e Ouro.

Por exemplo, o acesso ao e-CAC (Centro Virtual de Atendimento da Receita Federal) é um recurso valioso que só pode ser acessado com níveis prata e ouro.

O e-CAC permite que você realize diversas operações relacionadas à Receita Federal, como consultar declarações de imposto de renda, emitir certidões negativas e acompanhar processos fiscais.

Além do e-CAC, há muitos outros serviços que se tornam acessíveis ao elevar o nível da sua conta.

Isso inclui a possibilidade de realizar consultas mais detalhadas sobre sua situação previdenciária, acessar históricos completos de benefícios e realizar diversos trâmites de forma digital, sem a necessidade de comparecer presencialmente a órgãos públicos.

Portanto, é importante explorar os serviços disponíveis na plataforma e entender como o aumento do nível da sua conta pode facilitar o acesso a esses recursos.