Acesso ao e-CAC agora exige contas prata e ouro no gov.br

Se você é empreendedor e utiliza os serviços digitais da Receita Federal, prepare-se para uma atualização importante que pode afetar diretamente o acesso ao seu e-CAC.

Com o objetivo de aumentar a segurança e a eficiência no tratamento dos seus dados e serviços, a Receita Federal traz uma novidade que envolve as contas no gov.br.

Já imaginou como essa mudança pode influenciar a maneira como você gerencia as obrigações fiscais da sua empresa?

Neste artigo, desvendaremos todas as nuances dessa atualização, garantindo que você esteja preparado e possa se adaptar-se sem dificuldades.

Continue conosco para entender melhor o que está mudando e como garantir que sua empresa permaneça em dia com as novas exigências da Receita Federal.

O que mudou?

No início de 2024, a Receita Federal do Brasil implementou uma mudança significativa no acesso aos seus serviços digitais, especificamente ao e-CAC (Centro Virtual de Atendimento ao Contribuinte).

Esta mudança marca um esforço para reforçar a segurança dos dados dos contribuintes e modernizar o processo de autenticação.

A partir de agora, o acesso aos serviços oferecidos pelo e-CAC exigirá que os usuários possuam contas com níveis de confiabilidade prata ou ouro na plataforma Gov.br.

O Gov.br é a porta de entrada unificada para os serviços digitais do governo brasileiro, oferecendo aos cidadãos um meio simplificado de acessar as funcionalidades públicas.

Com essa atualização, as contas bronze, que anteriormente permitiam algum nível de acesso, já não serão mais suficientes para utilizar os serviços do portal.

Essa medida reflete o compromisso do governo em proteger as informações dos cidadãos e assegurar a integridade dos processos fiscais e contábeis na era digital.

A mudança vem na esteira de uma série de esforços para aumentar a segurança cibernética e a proteção de dados pessoais, alinhando-se também com a Lei Geral de Proteção de Dados Pessoais (LGPD) no Brasil.

O ajuste nos níveis de acesso busca minimizar riscos de fraudes e garantir que apenas usuários devidamente verificados possam acessar informações sensíveis e realizar procedimentos importantes relacionados à sua vida fiscal.

A transição para o uso exclusivo de contas prata e ouro representa um passo importante no sentido de uma digitalização mais segura e eficiente dos serviços públicos.

Para os pequenos empreendedores e demais contribuintes, isso significa a necessidade de revisar e, se necessário, atualizar o status de suas contas para continuar acessando os serviços da Receita Federal sem interrupções.

Como isso afeta você?

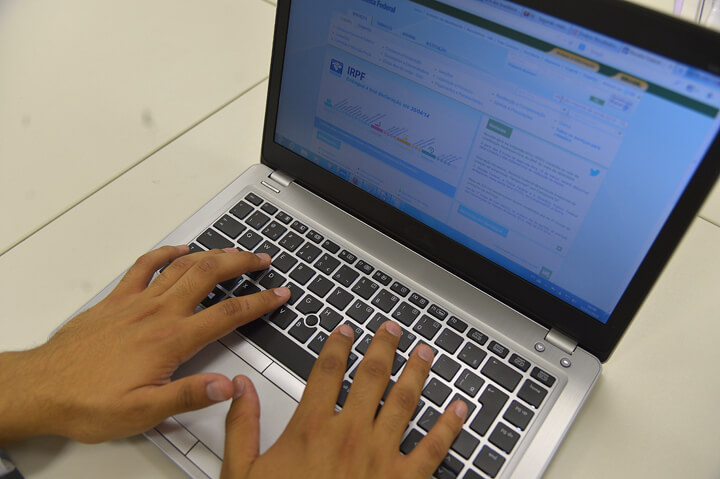

Foto: Marcello Casal Jr/Agência Brasil

Essa atualização afeta diretamente a forma como você, enquanto gestor de um pequeno negócio, acessa serviços essenciais para a manutenção da sua empresa perante as obrigações fiscais.

Sem uma conta atualizada, realizar tarefas como a consulta de débitos, emissão de certidões negativas ou envio de declarações fiscais torna-se impossível, afetando a eficiência operacional do seu negócio.

A boa notícia é que a transição para níveis de conta prata ou ouro é projetada para ser acessível, com várias opções disponíveis para validar sua identidade, aumentando assim a segurança da sua conta.

Este esforço da Receita Federal visa não apenas impor uma formalidade administrativa, mas também fortalecer a segurança dos seus dados fiscais, oferecendo uma camada extra de proteção contra fraudes e vazamentos de informações.

Para o empreendedor, adaptar-se a essa nova exigência é crucial. A não atualização pode levar a atrasos e impossibilidade de cumprir com as obrigações fiscais de forma digital, potencialmente resultando em multas ou outras complicações legais.

Por outro lado, a adequação a essas novas regras significa não apenas a continuidade do acesso aos serviços digitais essenciais, mas também a garantia de que suas informações empresariais estão protegidas em um ambiente digital cada vez mais seguro.

Atualizando sua conta gov.br

Atualizar sua conta para os níveis prata ou ouro é um passo essencial para garantir o acesso contínuo aos serviços digitais da Receita Federal, incluindo o e-CAC.

Esse processo é parte da iniciativa do governo brasileiro de aumentar a segurança e a eficácia da interação digital com os cidadãos e as empresas.

Aqui está um guia simplificado para ajudá-lo nessa atualização:

1. Acesse o portal gov.br: O primeiro passo é entrar no site e fazer login com sua conta atual. Se você ainda não tem uma conta, será necessário criar uma seguindo as instruções fornecidas no site.

2. Verifique seu nível atual: Dentro do portal, confira qual é o nível atual da sua conta. Isso determinará os passos específicos que você precisará seguir para a atualização.

3. Opções para elevar o nível para prata:

– Reconhecimento facial: Uma das maneiras mais rápidas é através do reconhecimento facial pelo aplicativo do gov.br, comparando sua foto com a base de dados da Carteira Nacional de Habilitação (CNH).

– Validação bancária: Outra opção é validar seus dados através de um internet banking de bancos credenciados.

Veja o nosso tutorial completo ensinando como aumentar o seu nível da conta:

4. Opções para elevar o nível para ouro:

– Biometria facial com justiça eleitoral: Para alcançar o nível ouro, você pode fazer o reconhecimento facial comparando sua foto com a base de dados do Tribunal Superior Eleitoral (TSE).

– Certificado digital: A utilização de um certificado digital ICP-Brasil também eleva sua conta para o nível ouro.

Por que isso é bom?

Foto: cookie_studio/Freepik

A mudança para exigir contas prata ou ouro para acessar serviços como o e-CAC pode inicialmente soar como mais uma burocracia no caminho dos empreendedores.

No entanto, essa novidade traz consigo uma série de vantagens que vão além da simples conformidade com novas regras. A segurança dos dados é, sem dúvida, a principal melhoria.

Em um mundo cada vez mais digital, onde a informação é um dos ativos mais valiosos, garantir a integridade e a confidencialidade dos dados fiscais e empresariais é fundamental.

Esta atualização é uma resposta direta à crescente necessidade de proteção contra fraudes, vazamentos de informações e outros riscos cibernéticos.

Além disso, essa medida visa padronizar e melhorar a qualidade do acesso aos serviços digitais, facilitando a vida dos empreendedores.

Com níveis de conta mais elevados, o acesso a uma gama mais ampla de serviços online torna-se possível, o que pode agilizar procedimentos, reduzir a necessidade de deslocamentos e otimizar o tempo gasto com burocracias.

Isso significa que tarefas importantes, como a entrega de declarações e o acesso a certidões, podem ser realizadas de maneira mais rápida e segura.

Outro aspecto positivo é a inclusão digital que acompanha o processo de atualização. Ao se familiarizarem com o sistema gov.br e ao elevarem o nível de suas contas, os empreendedores estão, na verdade, se capacitando para navegar com mais eficiência no ambiente digital.

Essa habilidade é cada vez mais necessária no cenário empresarial moderno, onde a digitalização dos processos se tornou uma constante.