10 Estratégias Poderosas para Aumentar a Produtividade da Sua Equipe

Aumente a eficiência do seu time com nossas dicas para aumentar a produtividade da sua equipe. Descubra estratégias simples e eficazes!

A produtividade da equipe é um dos pilares mais importantes para o sucesso de qualquer empresa.

Quando todos estão alinhados e trabalhando de forma eficiente, os resultados aparecem de maneira mais rápida e consistente. Mas como exatamente podemos melhorar essa produtividade?

Neste artigo, vamos explorar estratégias práticas e acessíveis para ajudar sua equipe a alcançar um desempenho excepcional.

Continue lendo e descubra como transformar a maneira como sua equipe trabalha, trazendo mais resultados e satisfação para todos.

Estabelecimento de metas claras

Definir metas claras é essencial para direcionar a equipe e garantir que todos saibam exatamente o que precisam alcançar.

Quando os objetivos são bem definidos, a equipe pode focar seus esforços nas atividades mais importantes, aumentando a eficiência e a produtividade.

Além disso, metas claras ajudam a evitar mal-entendidos e a sensação de estar perdido. Imagine tentar montar um quebra-cabeça sem saber como deve ser a imagem final.

Sem uma visão clara dos objetivos, os membros da equipe podem acabar trabalhando em direções diferentes, o que resulta em desperdício de tempo e energia.

É importante também que as metas sejam específicas, mensuráveis, alcançáveis, relevantes e temporais, ou seja, que sigam o método SMART.

Por exemplo, ao invés de definir uma meta genérica como “aumentar as vendas”, é mais eficaz estabelecer um objetivo como “aumentar as vendas em 20% nos próximos seis meses”.

Essa especificidade facilita o acompanhamento do progresso e ajusta as estratégias conforme necessário.

Comunicar essas metas de forma transparente é igualmente crucial. Todos os membros da equipe devem estar cientes das metas e entender como suas tarefas contribuem para o objetivo maior.

Isso cria um senso de propósito e pertencimento, motivando a equipe a dar o seu melhor. Reuniões regulares para revisar as metas e o progresso também são importantes, pois permitem ajustes e reforçam o compromisso com os objetivos.

Além disso, é fundamental fornecer os recursos necessários para que a equipe atinja as metas estabelecidas. Isso inclui ferramentas, treinamento e suporte adequado.

Quando a equipe sente que tem tudo o que precisa para alcançar seus objetivos, a confiança e a motivação aumentam significativamente.

Por fim, celebrar as conquistas ao atingir metas é uma excelente forma de manter a equipe engajada e motivada.

Reconhecer o esforço e o sucesso dos membros da equipe não só reforça o comportamento positivo, mas também incentiva a busca por novos desafios e objetivos.

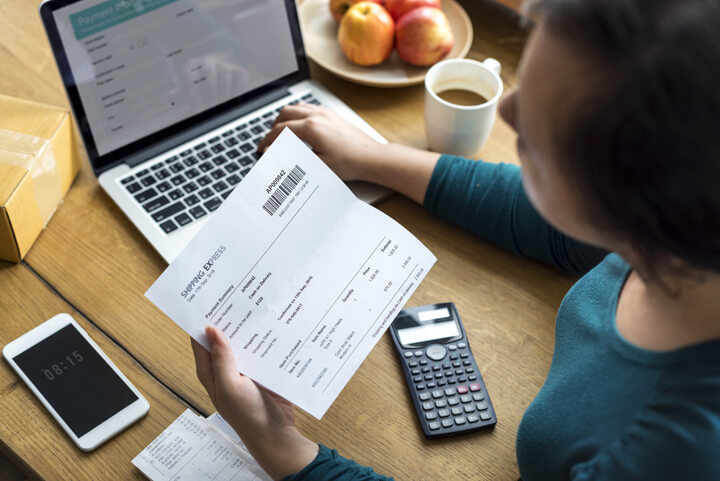

Delegação de tarefas

Foto: pressfoto/Freepik

Quando as tarefas são distribuídas corretamente, cada membro da equipe pode focar no que faz de melhor, o que leva a resultados mais rápidos e de maior qualidade.

Um dos primeiros passos para uma delegação eficiente é conhecer bem a equipe. Entender as habilidades, pontos fortes e preferências de cada membro ajuda a atribuir tarefas que se alinhem às suas competências.

Por exemplo, se alguém na equipe tem um talento natural para a comunicação, essa pessoa pode ser a melhor escolha para lidar com clientes ou preparar apresentações.

Além disso, delegar não é apenas sobre distribuir tarefas, mas também sobre confiar na equipe para executar essas tarefas. Muitas vezes, líderes hesitam em delegar por medo de perder o controle ou de que o trabalho não seja feito corretamente.

No entanto, quando a equipe sente que é confiável e tem autonomia, a motivação e o engajamento aumentam.

Para facilitar esse processo, é útil fornecer instruções claras e estar disponível para responder a perguntas ou fornecer orientação quando necessário.

Outro aspecto importante é evitar a microgestão. Uma vez que a tarefa foi delegada, é fundamental permitir que a pessoa designada a realize com um certo grau de liberdade.

Isso não só promove a criatividade e inovação, mas também ajuda os membros da equipe a desenvolverem suas habilidades e confiança.

Claro, isso não significa abdicar de responsabilidade; monitorar o progresso e fornecer feedback construtivo é essencial para garantir que as tarefas sejam concluídas conforme o esperado.

Delegar tarefas também pode ajudar a aliviar a carga de trabalho do líder, permitindo que ele se concentre em atividades estratégicas e de maior valor.

Em um ambiente de trabalho movimentado, tentar fazer tudo sozinho não é sustentável. Distribuir tarefas de maneira inteligente permite que o líder mantenha uma visão geral do projeto e intervenha apenas quando necessário, sem se sobrecarregar com detalhes operacionais.

Finalmente, é importante lembrar que a delegação não é uma via de mão única. Incentivar a equipe a comunicar seus próprios desafios e sugestões sobre a distribuição de tarefas pode levar a um ambiente de trabalho mais colaborativo e eficaz.

Ao considerar as opiniões da equipe, o líder demonstra respeito e valoriza a contribuição de cada membro, o que fortalece a coesão do grupo.

Utilização de ferramentas e tecnologias

No mundo atual, a tecnologia é uma aliada indispensável para aumentar a produtividade da equipe. Com a variedade de ferramentas disponíveis, é possível otimizar processos, melhorar a comunicação e gerenciar projetos de maneira mais eficiente.

Uma das grandes vantagens dessas ferramentas é a automação de tarefas rotineiras, liberando tempo para que a equipe se concentre em atividades mais estratégicas e criativas.

Por exemplo, softwares de gestão de projetos como Trello e Asana permitem acompanhar o progresso das tarefas, definir prazos e atribuir responsabilidades de forma clara.

Isso não só organiza o trabalho, mas também facilita a visualização das etapas necessárias para a conclusão de um projeto.

Quando todos têm acesso a essas informações, a colaboração se torna mais eficaz e os prazos são mais facilmente cumpridos.

Além disso, ferramentas de comunicação como Slack e Microsoft Teams são essenciais para manter a equipe conectada, especialmente em tempos de trabalho remoto.

Essas plataformas oferecem uma forma rápida e eficiente de trocar informações, realizar reuniões virtuais e compartilhar documentos.

Em vez de depender de longas trocas de e-mails, a equipe pode resolver questões em tempo real, aumentando a agilidade na tomada de decisões.

Ferramentas de automação de marketing, como o HubSpot, também podem ser extremamente úteis. Elas permitem gerenciar campanhas, acompanhar leads e analisar resultados de maneira integrada.

Isso facilita a criação de estratégias mais eficazes e a medição do retorno sobre o investimento (ROI) das ações de marketing.

Outro benefício significativo da tecnologia é a possibilidade de integrar diferentes ferramentas, criando um fluxo de trabalho mais coeso e eficiente.

Por exemplo, é possível integrar um software de gestão de projetos com uma ferramenta de comunicação, permitindo que as atualizações de tarefas sejam automaticamente compartilhadas com toda a equipe.

Isso elimina a necessidade de atualizar manualmente cada plataforma, economizando tempo e reduzindo a possibilidade de erros.

Adotar novas tecnologias também requer um investimento em treinamento para garantir que toda a equipe esteja confortável e capaz de utilizar essas ferramentas.

Muitas vezes, a resistência à mudança pode ser um obstáculo, mas ao demonstrar os benefícios práticos e oferecer suporte contínuo, é possível superar essa barreira.

Treinamento e desenvolvimento

Investir em treinamento e desenvolvimento é essencial para manter a equipe atualizada e motivada, resultando em um ambiente de trabalho mais produtivo.

Quando os colaboradores têm acesso a oportunidades de aprendizado contínuo, eles se sentem mais preparados para enfrentar os desafios diários e contribuir de maneira significativa para o sucesso da empresa.

Imagine um cenário onde uma nova tecnologia ou ferramenta é introduzida no mercado. Sem treinamento adequado, a equipe pode se sentir perdida e insegura ao tentar utilizá-la.

Oferecer cursos, workshops e treinamentos práticos garante que todos estejam na mesma página e que possam tirar o máximo proveito dessas novas ferramentas. Isso não só aumenta a eficiência, mas também diminui o tempo de adaptação a mudanças tecnológicas.

Além disso, o desenvolvimento contínuo ajuda a identificar e preencher lacunas de habilidades dentro da equipe.

Por exemplo, se um colaborador demonstra interesse em aprender mais sobre liderança ou gestão de projetos, fornecer treinamento nessas áreas pode prepará-lo para assumir responsabilidades maiores no futuro.

Isso cria um caminho claro para o crescimento profissional dentro da empresa, o que é um grande motivador para os funcionários.

Treinamentos internos, onde colaboradores mais experientes compartilham seus conhecimentos com o restante da equipe, também são muito valiosos.

Essas sessões não só fortalecem o espírito de equipe, mas também garantem que o conhecimento crítico permaneça dentro da empresa, mesmo que alguns membros da equipe decidam seguir outros caminhos.

Outra forma eficaz de promover o desenvolvimento é através de programas de mentoria. Associar novos colaboradores com funcionários mais experientes ajuda a acelerar o processo de integração e proporciona um canal direto para o aprendizado e o crescimento.

A mentoria permite que os novos membros da equipe façam perguntas, obtenham feedback e aprendam com as experiências dos outros, promovendo um ambiente de aprendizagem colaborativa.

Ambiente de trabalho saudável para produtividade

Foto: fauxels/Pexels

Quando o local de trabalho promove bem-estar físico e mental, os colaboradores se sentem mais felizes e dispostos a dar o seu melhor.

Criar um ambiente assim envolve vários aspectos, desde a ergonomia do espaço físico até a cultura organizacional.

Um dos primeiros passos para um ambiente de trabalho saudável é garantir que o espaço físico seja confortável e seguro.

Cadeiras ergonômicas, iluminação adequada e áreas de descanso bem planejadas podem fazer uma grande diferença na saúde e no bem-estar dos colaboradores. Imagine passar longas horas em uma cadeira desconfortável ou em um ambiente mal iluminado.

Esses pequenos inconvenientes podem levar a problemas maiores, como dores nas costas ou fadiga visual, afetando diretamente a produtividade.

Além das condições físicas, a cultura da empresa também desempenha um papel crucial. Promover um ambiente onde a comunicação aberta e o respeito mútuo sejam valorizados ajuda a construir um clima de confiança e colaboração.

Quando os colaboradores se sentem ouvidos e valorizados, eles estão mais dispostos a compartilhar ideias e se envolver em projetos de forma mais proativa.

Por exemplo, incentivar feedbacks regulares e manter uma política de portas abertas para discutir preocupações pode melhorar significativamente a moral da equipe.

Outro fator importante é o equilíbrio entre trabalho e vida pessoal. Incentivar pausas regulares e respeitar os horários de trabalho ajudam a prevenir o burnout e a manter a motivação alta.

Implementar políticas de trabalho flexível, como horários ajustáveis ou a possibilidade de trabalho remoto, também pode contribuir para um ambiente mais saudável.

Imagine a diferença que faz para um colaborador poder ajustar seu horário para lidar com responsabilidades familiares ou evitar o trânsito. Essas pequenas flexibilidades podem aumentar a satisfação e o comprometimento com o trabalho.

A promoção de hábitos saudáveis no dia a dia do escritório também é essencial. Oferecer lanches saudáveis, incentivar a prática de exercícios físicos e até mesmo disponibilizar programas de bem-estar podem fazer uma grande diferença.

Algumas empresas, por exemplo, implementam sessões de ioga ou ginástica laboral durante o expediente. Essas iniciativas não só melhoram a saúde física, mas também ajudam a reduzir o estresse e aumentar a energia da equipe.

Não podemos esquecer a importância da saúde mental. Criar um ambiente onde os colaboradores se sintam confortáveis para falar sobre suas dificuldades e buscar ajuda quando necessário é vital.

Disponibilizar recursos como sessões de terapia, palestras sobre saúde mental e treinamentos de mindfulness são formas eficazes de apoiar o bem-estar emocional da equipe.

Celebrar conquistas e reconhecer o trabalho bem-feito também contribui para um ambiente de trabalho positivo.

Pequenos gestos de reconhecimento, como elogios públicos ou programas de recompensas, podem ter um grande impacto na motivação e no moral da equipe.

Quando os colaboradores sabem que seu esforço é valorizado, eles se sentem mais motivados a continuar dando o seu melhor.

Gestão do tempo

A gestão do tempo é um dos fatores mais importantes para garantir a produtividade de uma equipe. Saber como organizar e priorizar tarefas pode fazer a diferença entre um dia de trabalho eficiente e um cheio de distrações e atrasos.

Embora pareça desafiador, implementar algumas práticas simples pode ajudar sua equipe a usar o tempo de forma mais inteligente e produtiva.

Uma das primeiras etapas na gestão do tempo é a definição de prioridades. Nem todas as tarefas têm o mesmo nível de urgência ou importância, e é fundamental que sua equipe saiba diferenciar entre o que deve ser feito imediatamente e o que pode esperar.

Utilizar métodos como a Matriz de Eisenhower, que categoriza tarefas em quatro quadrantes (urgente e importante, importante mas não urgente, urgente mas não importante, e nem urgente nem importante), pode ajudar a visualizar e organizar melhor as atividades diárias.

Outra prática essencial é a criação de um cronograma. Ter um planejamento claro das atividades e dos prazos ajuda a manter o foco e a evitar a procrastinação.

Por exemplo, começar o dia com uma breve reunião para discutir as metas e tarefas pode alinhar a equipe e garantir que todos estejam cientes do que precisa ser feito.

Usar ferramentas digitais como calendários compartilhados e aplicativos de gestão de tarefas, como Trello ou Asana, facilita a organização e o acompanhamento do progresso.

A técnica Pomodoro também pode ser uma grande aliada na gestão do tempo. Essa técnica consiste em trabalhar por períodos de 25 minutos, seguidos por uma breve pausa de 5 minutos.

Após quatro “pomodoros”, uma pausa mais longa é feita. Esse método ajuda a manter a concentração e a evitar o esgotamento mental.

Implementar essa técnica na rotina da equipe pode aumentar significativamente a produtividade e o bem-estar dos colaboradores.

Evitar distrações é outro desafio na gestão do tempo. Em um ambiente de trabalho, especialmente com o uso constante de tecnologias, é fácil perder o foco com notificações de e-mails, mensagens e redes sociais.

Incentivar a equipe a desativar notificações durante períodos de trabalho concentrado ou a estabelecer horários específicos para checar e-mails e mensagens pode minimizar as interrupções e aumentar a eficiência.

Delegar tarefas de forma eficiente também contribui para uma melhor gestão do tempo. Quando os membros da equipe têm responsabilidades claras e bem definidas, há menos sobrecarga de trabalho e maior colaboração.

Delegar não só alivia a carga de trabalho, mas também permite que cada colaborador se especialize e se desenvolva em suas áreas de competência, resultando em um uso mais eficaz do tempo.

Outra dica valiosa é a prática da autoavaliação. Reservar um tempo ao final de cada dia ou semana para refletir sobre o que foi realizado, o que funcionou bem e o que pode ser melhorado ajuda a ajustar as estratégias de gestão do tempo de forma contínua.

Esse hábito de reflexão e ajuste contínuo garante que a equipe esteja sempre buscando formas de ser mais eficiente.

Comunicação eficiente

Foto: Freepik

Quando todos os membros de uma equipe conseguem trocar informações de maneira clara e direta, os mal-entendidos são reduzidos, as tarefas são realizadas com mais precisão e os projetos fluem de maneira mais suave.

Um aspecto fundamental da comunicação eficiente é a clareza. Garantir que as mensagens sejam transmitidas de forma clara e compreensível é essencial para evitar confusões.

Por exemplo, ao enviar um e-mail ou mensagem, é importante ser direto e específico sobre o que precisa ser feito, quem é responsável e qual é o prazo. Isso evita que a equipe tenha que adivinhar ou procurar mais informações, economizando tempo e esforço.

Outro ponto crucial é a escuta ativa. Muitas vezes, nos concentramos tanto em falar e passar nossas próprias ideias que esquecemos de ouvir verdadeiramente o que os outros têm a dizer.

Em reuniões, por exemplo, permitir que todos os membros da equipe tenham a oportunidade de falar e expressar suas opiniões pode trazer insights valiosos e fortalecer a coesão do grupo.

Quando os colaboradores sentem que suas vozes são ouvidas e valorizadas, eles ficam mais engajados e motivados.

Além disso, a comunicação face a face, mesmo que virtual, continua sendo uma parte essencial de um bom fluxo de trabalho.

Videoconferências regulares permitem uma conexão mais pessoal e ajudam a resolver problemas de maneira mais rápida do que e-mails ou mensagens.

Em uma videochamada, por exemplo, é mais fácil interpretar tons de voz e expressões faciais, o que pode evitar mal-entendidos.

Outro elemento importante é a transparência. Manter a equipe informada sobre os objetivos da empresa, mudanças nas estratégias e decisões importantes cria um ambiente de confiança.

Quando os colaboradores entendem o panorama geral e como suas tarefas contribuem para os objetivos maiores, eles trabalham de maneira mais alinhada e motivada.

Por exemplo, reuniões mensais de atualização, onde se discutem os avanços e desafios enfrentados pela empresa, podem ser muito úteis para manter todos na mesma página.

Em situações cotidianas, como a organização de um projeto, estabelecer check-ins regulares ajuda a monitorar o progresso e resolver questões à medida que surgem.

Por exemplo, uma breve reunião diária ou semanal para discutir o status das tarefas pode prevenir atrasos e garantir que todos estejam cientes de suas responsabilidades.

Incentivos e reconhecimentos

Quando os colaboradores se sentem valorizados pelo trabalho que realizam, eles estão mais propensos a manter um desempenho elevado e a contribuir de forma mais eficaz para o sucesso da empresa.

Uma maneira eficaz de oferecer incentivos é através de recompensas tangíveis, como bônus, aumentos salariais e benefícios adicionais. Esses incentivos mostram que a empresa valoriza o esforço e o sucesso dos funcionários.

Por exemplo, ao atingir metas de vendas, oferecer um bônus financeiro pode motivar a equipe a continuar buscando resultados excepcionais. Esses incentivos não apenas recompensam o esforço, mas também criam um ambiente competitivo saudável.

Além das recompensas financeiras, os reconhecimentos públicos são igualmente importantes. Elogiar publicamente um membro da equipe durante uma reunião ou destacar suas realizações em uma newsletter interna pode ter um impacto significativo.

Esse tipo de reconhecimento reforça a importância do trabalho realizado e inspira outros a buscarem excelência. Imagine a satisfação de um colaborador ao ver seu trabalho destacado em uma reunião geral da empresa – isso certamente aumenta o moral e o senso de pertencimento.

Os incentivos não precisam ser exclusivamente monetários. Programas de pontos que podem ser trocados por dias de folga, vales-presente ou experiências, como ingressos para eventos culturais, são formas criativas de recompensar a equipe.

Esses incentivos, muitas vezes, têm um valor emocional que vai além do financeiro, mostrando que a empresa se preocupa com o bem-estar e os interesses pessoais dos seus colaboradores.

Os incentivos não precisam ser exclusivamente monetários. Programas de pontos que podem ser trocados por dias de folga, vales-presente ou experiências, como ingressos para eventos culturais, são formas criativas de recompensar a equipe.

Esses incentivos, muitas vezes, têm um valor emocional que vai além do financeiro, mostrando que a empresa se preocupa com o bem-estar e os interesses pessoais dos seus colaboradores.

Eventos e celebrações também desempenham um papel importante. Organizar festas para comemorar marcos importantes, como o fim de um projeto grande ou o alcance de metas anuais, fortalece os laços entre os membros da equipe e cria memórias positivas.

Esses eventos não apenas reconhecem o trabalho árduo, mas também oferecem uma oportunidade para a equipe relaxar e se divertir juntos, reforçando o espírito de equipe.

Os incentivos e reconhecimentos também devem ser personalizados sempre que possível. Entender as preferências e motivações individuais de cada membro da equipe permite que a empresa ofereça recompensas que realmente ressoem com eles.

Por exemplo, enquanto alguns podem preferir uma recompensa financeira, outros podem valorizar mais um dia de folga ou uma oportunidade de desenvolvimento profissional.